背景

在跨境投资中,往往有较为复杂的公司架构,这些公司架构并非一成不变,而是需要根据经济形势和企业战略的变化做出相应调整。其中,跨境股权重组是常见的一种公司架构调整方式。

一旦涉及到跨境股权重组,势必产生相应的税务负担,而且比较复杂。这就要求跨境投资企业考虑到不同司法管辖区的税收政策。只有选择最为合适的重组方案,才能最大限度地减轻境外投资的税收成本。

今天我们要分享的正是这样一个案例。

案例概述

A集团(“A公司”)是一家设立在中国境内的中资企业,经过多年发展,已在全球多个国家开展投资业务。

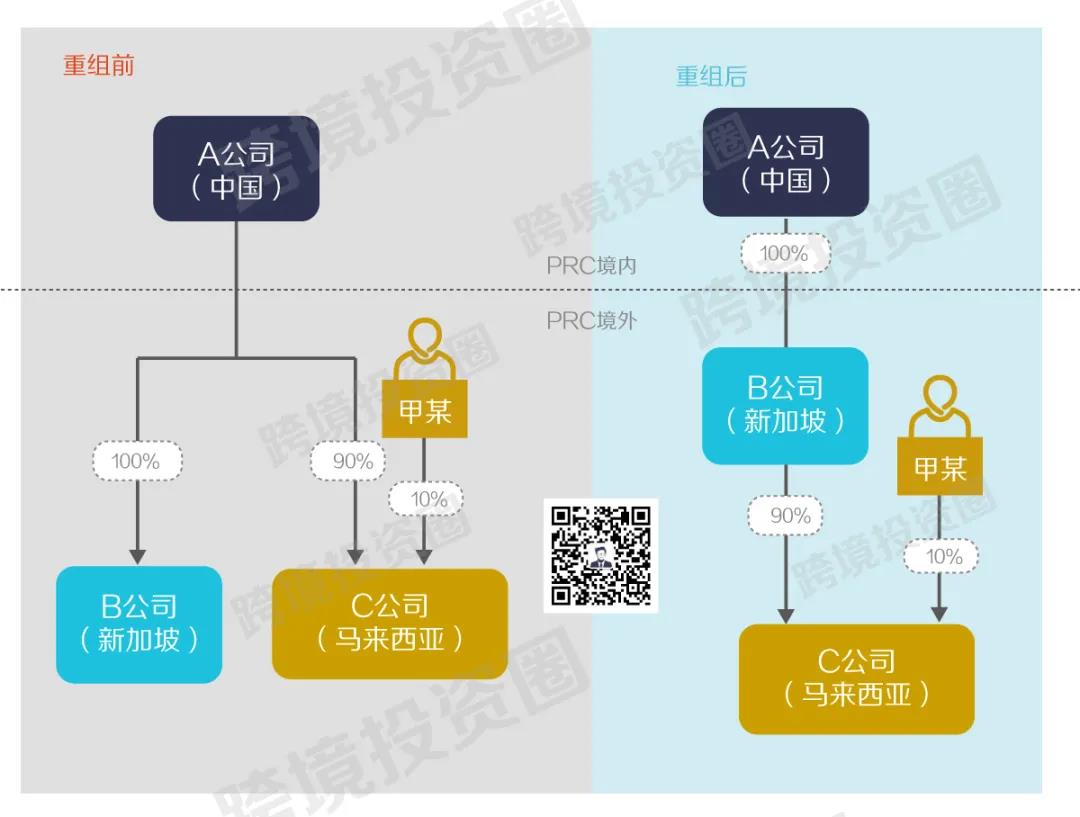

其中,A公司在新加坡设立了B公司,在马来西亚设立了C公司。B公司的注册资本为5000万元,为A公司的全资子公司;C公司是由A公司和马来西亚自然人甲某共同投资设立的,注册资本2000万元,A公司出资1800万元,持股比例为90%,甲某出资200万元,持股比例为10%。

经过多年经营,C公司账面所有者权益期末数达到12000万元,包括实收资本2000万元,未分配利润10000万元。

考虑到集团全球业务发展规划及国际形势的变化,A公司拟重组境外投资架构,将所持C公司90%的股权转让给B公司,以此实现A公司100%持股B公司,再通过B公司间接持股C司的目的。

不同重组方式,税负差异巨大

为了实现上述目的,A公司可以有不同的境外股权重组路径。总的来说,有两种不同的路径,一种是先分配利润,后进行重组,另一种不分配利润,直接进行股权转让。

那么,这两种不同的境外股权重组路径所带来的税收影响会一样吗?具体差异在哪里?现在就让我们来看看。

方案一:先分配利润,后进行重组

由C公司向A公司分配利润9000万元,然后A公司再将其持有的C公司股权转让给B公司。

此时,A公司需要承担的税负包括两部分:

取得C公司分红涉及的税款

股权转让环节涉及的税款

针对C公司分红涉及的税款,我们首先看马来西亚C公司需要承担的税负。

根据中国与马来西亚双边税收协定第十条第三款(如下),马来西亚居民公司支付给受益人是中国居民的股息,在马来西亚除对公司所得征税外,免除对该项股息征收任何税收。

二、马来西亚居民公司支付给受益人是中国居民的股息,在马来西亚除对公司所得征税外,免除对该项股息征收任何税收。本款并不妨碍马来西亚对其居民公司支付股息已付或视同已付税款的有关马来西亚法律规定,其税款可以按照该项股息支付后的下一个马来西亚征税年度的适当税率进行调整。也就是说,A公司取得的9000万元股息所得在马来西亚无须扣缴税款。

那么,A公司作为中国居民企业,在中国境内需要就此承担的税负如何呢?

来源于中国境外的股息、红利等权益性投资收益,应按被投资方作出利润分配决定的日期确认收入,同时可以抵免该笔股息间接负担的所得税额。

在本案中,位于马来西亚的C公司,其企业所得税税率为24%,A公司应申报境外股息所得9000万元,其税负情况如下:

- 还原成境外税前所得为:9000÷(1-24%)=11842.1万元

- 可抵免的境外所得税税额为:11842.1×24%=2842.1万元

- 抵免限额为:11842.1×25%=2960.5万元

- A公司在中国境内要补缴的企业所得税为:2960.5-2842.1=118.4万元

至此,第一部分的C公司分红涉及的税款已经很清楚,即,118.4万元。

第二部分的股权转让环节涉及的税款,具体如下:

C公司向股东A公司和甲某按投资比例分配了10000万元的利润后,其所有者权益降低为2000万元。因此,A公司转让其持有的C公司股权时,股权转让的标的为2000万元。相应地,股权转让所得为:2000×90%-1800=0,在马来西亚和中国都无须缴纳税款。

综合计算,A公司如果按照方案一转让股权,整体税负为118.4万元。

方案二:不分配利润,直接进行股权转让

A公司直接将其持有的C公司90%的股权转让给B公司。首先,需要考虑C公司在马来西亚承担的税收成本。

由于C公司在马来西亚此没有相应的资产增值,成本法测算,A公司作为股权转让方,此次股权转让所得为:12000×90%-1800=9000万元。

根据中国与马来西亚双边税收协定第十三条第四款,由于C公司的资产中没有相应的不动产,股权转让所得在马来西亚无须缴纳预提所得税。

四、转让一个公司财产股份的股票取得的收益,该公司的财产又主要直接或者间接由位于缔约国一方的不动产所组成,可以在该缔约国一方征税。转让一个合伙企业或信托机构的股权取得的收益,该合伙企业或信托机构的财产又主要由位于缔约国一方的不动产所组成,可以在该缔约国一方征税。根据中国企业所得税法的相关规定,A公司作为中国居民企业,应就来源于马来西亚的股权转让所得申报缴纳企业所得税,适用税率为25%。同时,政策规定境外所得可抵免。

由于A公司没有在马来西亚缴纳预提所得税,不涉及间接负担所得税额和税收饶让税款,因此可抵免所得税额为0。据此,该笔股权转让所得在中国的税收成本为:9000×25%=2250万元。

根据新加坡税法、马来西亚税法,及两国签订的双边税收协定,后续C公司向B公司分红时,B公司无须就其取得的股息所得在新加坡、马来西亚缴税。

在不考虑后续B公司向A公司分红的情况下,A公司以该重组方式转让股权,整体的税收成本为2250万元。

重要提醒

透过上述案例的分析,不同的重组方案导致的税负差异惊人:一个是118.4万元,一个是2250万元。在第二种重组方案中,倘若B公司后续向A公司分红,还会带来进一步的税收负担。二者的税负差距会更加悬殊。

由此可见,架构重组和税收筹划真的不是说说而已的空话,而是能为跨境投资企业带来切实效益的专业服务。其中,不同司法管辖区间的税收协定,应当是架构重组时一个非常重要的考虑因素。

目前为止,中国内地已经与107个国家签订了避免双重征税的税收协定,还与香港、澳门签订了类似的税收协议。相比之下,中国大陆和台湾之间虽然在2015年签订了避免双重征税协议,但却一直未能生效。

倘若您或您的客户公司在跨境投资中需要进行架构重组和税收筹划,请务必重视税收协定的作用。如有疑问,应向税务机关和专业人士咨询,以确保在运用税收协定时理解正确,行之有效。

当然,除了税收协议,投资所在国的税收政策也是非常重要,因为这涉及到根据税收协定是否以及在多大程度上能够减免和/或抵扣境外税收的问题。知己知彼,才能够从集团整体角度考虑,最大程度降低整体税负。

注:该案例源自《中国税务报》, 原标题为《境外投资架构重组 考量税收协定 选择最优方案》。本文做了一些改写,仅供参考。