关于新加坡属地原则征税参考:https://www.liankuaiche.com/question/80103

新加坡以属地原则征税。任何人(包括公司和个人)在新加坡发生或来源于新加坡的收入,或在新加坡取得或视为在新加坡取得的收入,都属于新加坡的应税收入,需要在新加坡纳税。也就是说,即使是发生于或来源于新加坡之外的收入,只要是在新加坡取得,就需要在新加坡纳税。另外,在新加坡收到的境外赚取的收入也须缴纳所得税,有税务豁免的除外(如:股息、分公司利润、服务收入等)。新加坡为城市国家,全国实行统一的税收制度。任何公司 和个人(包括外国公司和个人)只要根据上述属地原则取得新加坡应税收入,则需在新加坡纳税。新加坡现行主要税种有:公司所得税、个人所得税、房产税、印花税等。

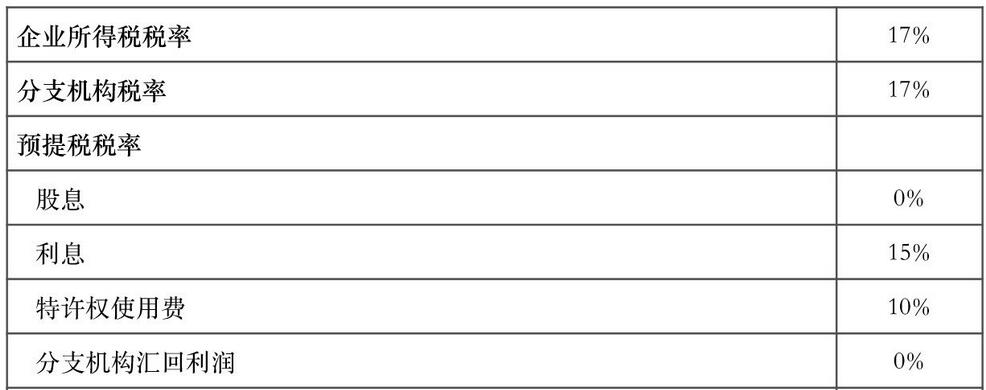

企业所得税的税率标准为 17%。

新加坡对内外资企业实行统一的企业所得税政策。新加坡税法规定,企业所得税的纳税义务人包括按照新加坡法律在新加坡注册成立的企业、在新加坡注册的外国公司(如外国公司在新加坡的分公司),以及不在新加坡成立但按照新加坡属地原则有来源于新加坡应税收入的外国公司(合伙企业和个人独资企业除外)。新加坡根据公司的控制和管理职能是否在新加坡,对纳税人分为居民公司和非居民公司两类。居民公司是指公司的控制和管理职能在新加坡的公司。也就是说,只要公司的控制和管理职能在新加坡,无论公司是否按照新加坡的法律在新加坡注册,其即为新加坡居民公司。反之,若公司的控制和管理职能不在新加坡,即使是按照新加坡法律在新加坡注册的公司,在税务上也为非居民公司。

新加坡有很多税收优惠政策。如政府大力推行“总部计划”,将入驻新加坡的外国企业分为商业总部、营业总部、区域总部和国际总部等类别,分别制定了相应的优惠政策,并提供良好的环境、服务及设施。

为鼓励贸易公司开展业务,新加坡实行了“全球贸易商计划”,对所有合同的贸易收入适用10%的优惠税率,在现有计划下获准的全球贸易企业,获得5%的优惠税率。跨国公司地区总部获得拥有股权的海外子公司红利,可免缴公司所得税。该公司若将其转给区域子公司或汇入新加坡总部,也不增加任何税项。

新加坡的涉外税收制度。

在新加坡现行国内免税制下,由海外汇入的股息和国外分行利润若在国外已纳税不低于15%,则免于缴纳新加坡的所得税,否则,汇入新加坡时缴纳新加坡所得税,实行依协定抵免或依新加坡税法限额抵免。若为股息所得,可依协定实行一层间接抵免。

来源于东盟国家(即使是非协定国)的专业技术所得、咨询所得和金融服务收入,新加坡实行单方抵免。无受控外国公司规定。

新加坡转让定价指南涵盖了公平交易原则、同期资料准备、相互协商程序和预约定价协议。新加坡没有资本弱化规定。

除股利和分公司利润免征预提税外,对非居民支付利息及其他贷款费用、动产租金、服务费,预提税15%;对非居民支付特许权使用费,预提税10%;对非居民支付管理费、技术支持费和服务费,预提税17%;对非居民支付董事费,预提税20%。预提税必须在付款日的次月15日前提交,若逾期缴纳预提税,最高罚金20%。享受协定税率,付款人应向税务局提交收款人税务居民证明。