近日,香港税务局发布最新消息称,香港与澳门于2019年11月签订的全面性避免双重课税安排( Double Taxation Agreements,“DTA”)已经于2020年8月18日正式生效。

根据最新所生效的DTA,

在香港,自2021年4月1日或之后开始的任何课税年度取得的收入,公司可享受协定优惠税率;

在澳门,自2021年1月1日或之后开始的任何课税年度取得的收入,公司可享受协定优惠税率。

事实上,不仅香港和澳门签订了全面的DTA协议,香港、澳门也分别与中国内地签订了全面性的DTA协议。

1、优惠税率:DTA下港澳与内地的协定优惠税率

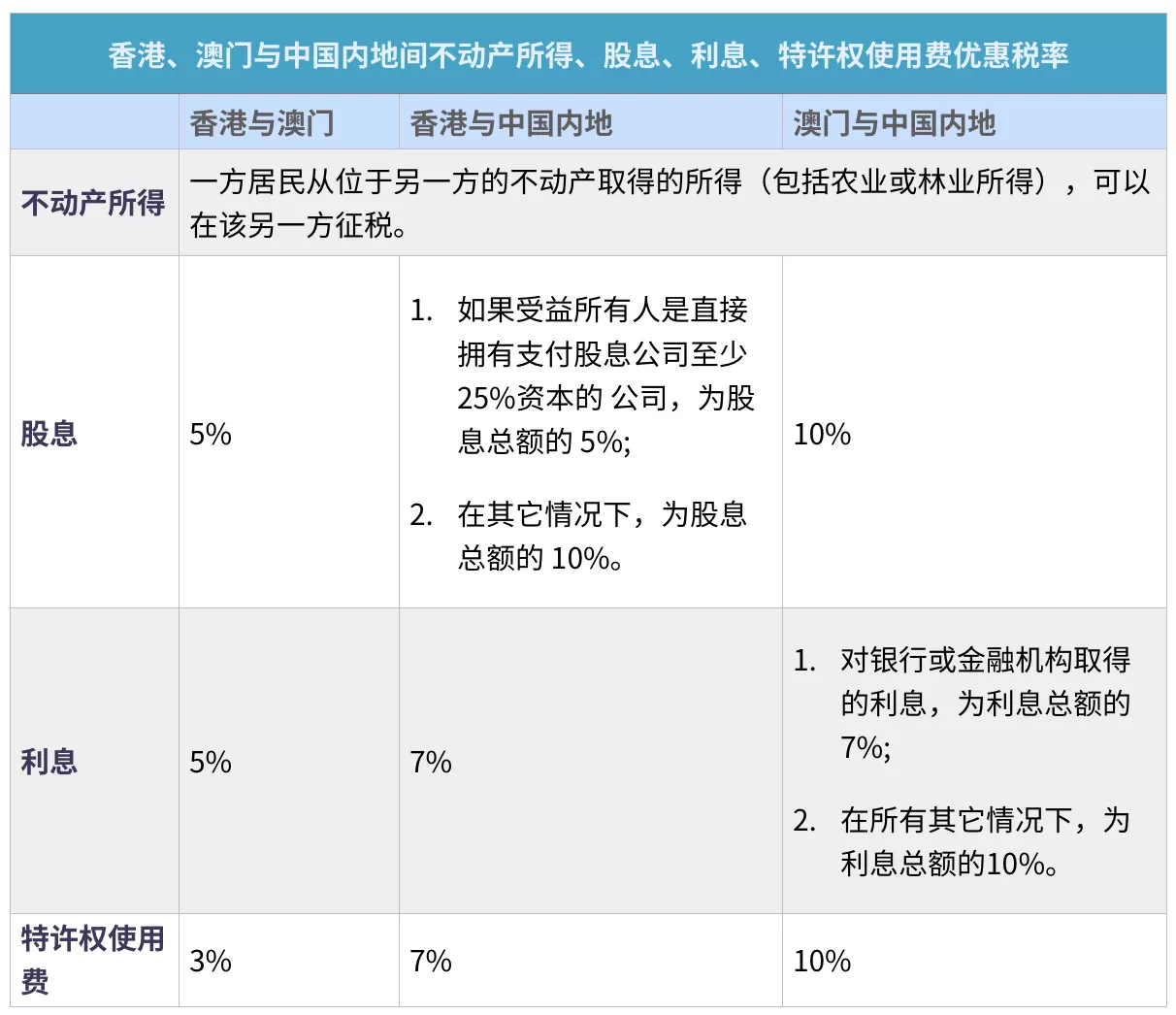

针对大家最为关心的不动产所得、股息、利息、特许权使用费等领域,我们为您整理了中国内地与港澳之间的税率优惠和抵扣安排,如下表:

具体到香港和澳门之间,在DTA下,还可以享受其他优惠安排,比如:

(一)一方居民如在另一方从事跨境海运、空运和陆运赚取利润,无需再另一方纳税;

(二)受雇于一方的合资格教师或研究人员,在另一方认可的教育或科研机构从事教研工作时,如有收入已在一方纳税,可在另一方享有为期3年的免税待遇。

2、44份:香港所签订DTA数量不断增加

目前,香港已经签订了44份全面性避免双重课税协定/安排,它们分别是:

奥地利、白俄罗斯、比利时、文莱、柬埔寨、加拿大、捷克、爱沙尼亚、芬兰、法国、根西岛、匈牙利、印度、印尼、爱尔兰、意大利、日本、泽西岛、韩国、科威特、拉脱维亚、列支敦士登、卢森堡、中国澳门、中国内地、马来西亚、马耳他、墨西哥、荷兰、新西兰、巴基斯坦、葡萄牙、卡塔尔、罗马尼亚、俄罗斯、沙特阿拉伯、塞尔维亚、南非、西班牙、瑞士、泰国、阿拉伯联合酋长国、英国、越南。可以看到,香港已经与中国内地、加拿大、法国、日本、韩国、新西兰等很多大的经济体签订了DTA。如果您或您的客户要在这些地方投资,可以充分利用香港该等DTA进行税收筹划,避免双重征税。

相比之下,澳门所签订的全面性DTA则较少。迄今为止,澳门只与越南、葡萄牙、莫桑比克、佛得角共和国、中国内地、香港签订了避免双重课税协定/安排,共计6份。

3、最新进展:香港和塞尔维亚刚签订DTA

说到这里,不得不提的是,香港与「塞尔维亚」刚刚在上周(8月27日)签订全面性避免双重课税安排。这标志着香港在拓展税收协定网络方面在不断取得新的成果,也是香港助力中国企业“一带一路”发展的重要税收支撑。

根据香港和塞尔维亚所签订的DTA,塞尔维亚向香港公司居民征收股息、利息及特许权使用费的预提税税率上限将会为10%;及香港居民如在塞尔维亚就国际航运赚取利润,无须在塞尔维亚课税。

这份全面性协定在双方完成有关的批准程序后生效。根据香港和澳门的批准时限来看,预计可能会在半年后批准生效。届时,通过与塞尔维亚签署的DTA,将为国际投资者通过香港这一跳板向欧洲投资提供更多跨境税收筹划空间。

优惠税制:助力香港控股公司走向全球

一直以来,香港都是很多亚洲企业(特别是中国内地企业)到全球进行投资的重要平台。目前,国际投资者设立的香港公司有近140万家,其中相当大比例的香港公司被用作控股公司,以在香港、中国内地、东南亚和全球展开投资。

香港为何能够得到国际投资者的青睐呢?除了营商环境便利、资金自由流动、融资便利等优势外,一个很重要的原因就是香港的税收制度非常优惠。

香港采用了一种世界上最原始的税收制度——属地征税。香港公司只需要交纳8.25%或16.5%的利得税。对于亏损结转则没有限制。香港不课征增值税、资本利得税及营业税。

另外,对于股利和股息,不需要课征预提税。决定是否对公司征收香港税项取决于其收入来源。只有源自于香港的收益才征收利得税。源自于香港以外的收入不征收利得税。

具体而言,香港公司作为控股公司:

- 其(境外)分、子公司收入无须缴税,或免征控股公司任何形式的所得税;

- 不征收股东股息预扣税,或非居民股东可免缴股息税;

- 出售分、子公司权益时不征收或征收较低资本增值税;

- 拥有一系列避免双重征税协议,以减少来自协定国的税负。

此外,通过香港公司控股,还可以在税务方面非常便利地处置各类子公司。以香港作为地区控股公司成立地,出售区外的子公司在香港无需缴纳资本增值税,但位于香港的子公司转让需按转让股份之价值缴纳0.2%的印花税。

小结

◉ 毋庸讳言,香港公司在控股方面还有一个非常特殊的优势,那就是利用香港公司投资中国内地。我们知道,源自香港的资本都是投资中国内地的主力军。

◉ 过去一二十年,港资在中国官方公布的外商直接投资(FDI, Foreign Direct Investment)来源地统计榜单中,往往博得头筹。

◉ 即便在全球经济复苏乏力的大背景下,港资及香港公司在中国内地的投资坚挺依旧。其中,香港与中国内地之间签署的DTA,为两地公司的股息、利息、特许权使用费提供了最大限度的优惠。

◉ 事实上,我们已经成功帮助很多香港公司客户申请到「税收居民身份」,从而使客户享受到5%的优惠预提所得税。此前,我们曾在推文中分享过申请香港税收居民身份的案例,您可点击查看《案例研究:申请香港税收居民身份以避免双重征税》一文。

◉ 值得注意的是,即便具有协定国的税收居民身份证明,也不一定能够享受到中国和协定国之间的协定税收优惠。是否能够最后得到中国税务机关的认可,最关键还是看境外公司是否在协定国是“实质上”的税收居民。

◉ 对此,我们也曾发布过相关案例,比如《案例分享:具有协定国税收居民身份证明,为何仍不能享受协定税收优惠?》,供您参考。