任何人士为赚取应课税利润而招致的利息支出,均可从应评税利润中扣除。由于利息税于1980年代逐步被废除,加上税例对在港经营业务人士所赚取的离岸利息收入征税有所限制,造成了利息支出可以扣税但利息收入不用征税的不对称情况。鉴于这种失衡的利息税务处理方法容易被用作避税,甚至导致税收流失,有关当局分别在1984年及1986年制定特定规则,限制在若干情况下才可扣减利息。最近,《2004年税务(修订)条例》(2004年修订条例)对利息扣除机制作出了重大修订,务求强化利息扣减规则。该修订条例已于2004年6月25日生效。[于2004年修订条例推行前利息扣除机制的执行方法,已载于税务条例释义及执行指引第13号。]

2004年修订条例推行后的利息扣除机制

2004年修订条例对利息扣除机制作出了重大修订。第16(2)(a)至(f)条项下有关各类贷款的利息扣除条件大致不变。然而,第16(2)(d)条项下的条件,即并非以能产生免税利息的存款作为保证或担保的贷款,已移至一项有更广泛应用范围的新条文[第16(2A)条]。此外亦加入其它新规定,在即使符合第16(2)条相关条件的情况下,仍限制利息的扣减。下文将讨论有关2004年修订条例推行后的新利息扣除机制。扣除条件

条件(a)及(b)-财务机构或公用事业公司借入的款项此两项条件并无修订。财务机构的所有借款及公用事业公司以不高于指明利率借入的款项,将继续分别符合条件(a)及条件(b)。

条件(c)-向财务机构以外人士借入的款项

此款的主要部分维持不变。上文第4段的内容将继续适用。此外,就符合此项条件的贷款利息扣除,亦须受第16(2A)及(2B)条的新限制所规限。

条件(d)-向财务机构或海外财务机构借入的款项

倘若贷款是由一家财务机构或海外财务机构所批出,则符合此条件。其中一项要求,即贷款并非由借款人或其相联者以可产生免税利息的存款作保证,已从此款删除。然而,在第16(2A)条中郄加入了一项类似的测试,作为限制利息扣除的准则。除此之外,此类贷款应付利息的扣除尚须进一步受第(2B)条中的新限制规限。

条件(e)-指定用途的借款

一如前述,借款人如能证明以下两项,则借款即符合此条件:

- 借来的款项完全及纯粹用来支付机械及工业装置的资本开支、或用作购置营业存货,以赚取应课税利润;及

- 贷款人并非第16(3)条所指的借款人相联者。

此类贷款利息的扣除须受第16(2A)及(2B)条的新限制规限。

条件(f)-债权证及债务票据的利息

此条件仍然是关于以发行债权证或其它「有价债务票据」形式的企业借贷。就债权证而须支付的利息而言,倘若该等债权证在香港的证券交易所或获局长认可的任何其它证券交易所上市,则符合此条件。就债务票据而言,在下列情况下即符合此条件:

- (A) 有关票据乃真诚及于经营业务过程中发行,并在香港或获局长认可的任何其它主要金融中心买卖﹔或

- (B)有关票据乃依据任何协议或安排发行,而关乎该协议或安排的广告、邀请或文件的发出已获证券及期货事务监察委员会根据《证券及期货条例》第105条认可。

买卖

有关债务票据利息扣除的两项条件,与2004年修订条例推行前的两项条件非常接近。唯一的主要分别是有关债务票据(不包括经证券及期货事务监察委员会批准根据协议或安排发行的债务票据)必须在香港或局长认可的主要金融中心实际进行买卖,方才符合扣除利息的资格。即是说,要符合条件,债务票据不但需要可在市场买卖,还需要在票据发行时或发行不久后有一些实际市场买卖活动。

债务票据是否已在市场买卖是一项可按市场惯例确定的事实。以下情况可能显示债务票据已在市场买卖:

- (i)在发行票据前,与有意投资者举行路演或会议;

- (ii) 主要市场参与者发表有关发行人的研究报告;

- (iii) 声誉良好的信贷评级机构(例如:标准普尔、穆迪、惠誉等)对票据进行评级;

- (iv) 有关票据透过认可结算系统(例如:香港金融管理局的CMU「债务票据中央结算系统」、欧洲结算系统、明讯结算系统等)进行结算;

- (v) 有关票据的描述在主要的实时财经信息网络显示;

- (vi) 在正常市况下,一名或多名市场参与者同意为票据提供买盘报价;

- (vii) 有显示票据在第二市场进行交易的证据,例如:在结算系统内的交易记录。

利息扣除限制

2004年修订条例订定在某些情况下扣除利息的限制。借自非财务机构的贷款(条件(c)贷款)、借自财务机构的贷款(条件(d)贷款)或指定用途的贷款(条件(e)贷款)的利息可否扣除,须接受第16(2A)及(2B)条规定的两项额外测试第16(2A)条

- (i)贷款并非由借款人、或借款人的相联者向放债人、财务机构、海外财务机构或以上各方的相联者以以存款或贷款作保证,而所产生的利息是无须课税的(即保证贷款测试);及

第16(2B)条

- (ii) 没有将利息款项最终归还借款人或与借款人有联系人士的安排(即利息回流测试)。

至于债权证或债务票据利息的扣除,亦须接受相同的利息回流测试(第16(2C)条,与上文第20(ii)段所述同)。然而,未能通过该等测试不一定代表全部利息开支均不符合扣除资格。在局部未能通过测试的情况下,扣除利息限制只适用于有关贷款、债权证或债务票据未能通过测试的部分及期间的利息。

在客户拖欠还款的情况下,银行可能有权利用客户存款户口的结余抵销该客户结欠的贷款及应付利息。尽管银行有这项权利,只要在拖欠还款前任何时间客户提取存款的权利未受限制,则客户存款户口的结余便不会被当作贷款的保证。由于存款者动用其存款的权利在银行行使其抵销权前完全不受限制,有关存款在性质上看来并非贷款的保证。

第16(2A)条的限制[保证贷款测试]

就符合第16(2)(c)、(d)或(e)条的条件的贷款申请利息扣除时,第16(2A)条的限制便适用。倘若在借款人申请扣除利息的评税基期内任何时间出现下列情况,当应用此条文

- (i)有关贷款任何利息的支付或任何本金的偿还是以存款(或贷款)作保证或担保;

- (ii) 上述存款(或贷款)是由借款人或其相联者放于一名指定人士(或向一名指定人士作出);

- (iii) 指定人士乃以下任何一方

a. 放债人或放债人的相联者;

b. 财务机构或财务机构的相联者;或

c. 海外财务机构或海外财务机构的相联者;及 - (iv) 有关存款或贷款产生无须在香港课税的利息收入。

例子1

纳税人F向G银行借款1,000,000元,年利率5%,该借款的唯一保证是一笔以年利率4%赚取免税利息的1,000,000元定期存款。于课税年度,F由存款赚取40,000元利息,并为贷款支付50,000元利息。可扣除的利息开支金额将减少40,000元,等同所赚取的免税利息。换言之,可扣除的利息为10,000元。

例子2

例子5的1,000,000元贷款以500,000元存款及同样价值(即500,000元)的股票作保证。存款产生20,000元免税利息。

可扣除利息支出的减幅将等同存款产生的免税利息金额(20,000元)。换言之,可扣除的利息为30,000元。

例子3

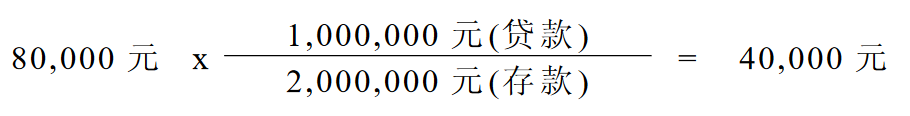

例子5的1,000,000元贷款以一笔产生80,000元免税利息的2,000,000元存款作为唯一的保证。可扣除的利息支出金额将减少40,000元,其计算如下: