赞同来自: Crofia

税基

台湾省的个人综合所得税采取「属地原则」征税,除下列例外,只对个人的台湾来源所得课征个人所得税:

- 台湾公民如有中国大陆来源所得(例如:大陆工作之薪资),应缴纳台湾所得税,但在大陆已缴纳之所得税允许依法抵扣。

- 台湾居住者之海外所得,须依最低税负制,计算所得基本税额。

居住者之课税方式

台湾境内居住者之个人,系指下列两种:

- 在台湾境内有住所,并经常居住于境内者。例如:台湾公民。

- 在台湾境内无住所,而于一个课税年度内在境内居留合计满183天者。例如:在境内居留累计满183天之外籍人员。

台湾境内居住者应于次年度5月 1 日到5月 31 日以结算申报方式办理当年度所得税申报及缴纳所得税。居住者于办理结算申报时,应将其配偶及受扶养亲属之所得合并申报。计算应税所得时,居住者可将免税额及扣除额自应税所得中减除。

免税额

自2019年起,纳税义务人本人、配偶及合于规定扶养亲属之免税额为每人新台币(以下同) 88,000元。但纳税义务人本人、配偶及受扶养直系尊亲属年满70岁者,免税额增加50%,而为132,000元。

扣除额

纳税义务人可以就标准扣除额或列举扣除额择一减除外,并减除特别扣除额。

非居住者之课税方式

在台湾境内无住所,而于一课税年度内在台湾境内居留合计未满183天者,系为非居住者。非居住者系以就源扣缴方式履行纳税义务。就源扣缴即不能享有免税额及扣除额等优惠,而系就其给付额予以扣缴,目前扣缴税率依所得类别一般为20%;至非居住者如有非属扣缴范围之所得,则应依规定税率申报纳税。薪资按给付额扣取18%,如全月薪资给付总额在行政院核定每月基本工资1.5倍以下者,按给付额扣取6%。

非居住者之外籍人员依照其居留天数分别说明课税方式如下:

1.境内居留未超过90天者

若外籍人员于一个课税年度内在台湾境内居留天数累计不超过90天者,其自台湾境外雇主所取得之劳务报酬,不视为台湾来源所得。但若取自台湾境内雇主所支付之报酬,则需依照规定扣缴税率( 18%或6%)就源扣缴,不需办理结算申报,亦不适用免税额及扣除额。

- 境内居留超过90天而未满183天者

若外籍人员于一个课税年度内在台湾境内居留天数累计超过90天而未满183天者,非属台湾之居住者,而有台湾来源所得者,除签订租税协议且符合协议规范者外,其应纳税额,视为台湾来源所得,分别就源扣缴。

外籍人员在台湾境内提供劳务而自台湾境外雇主取得之劳务报酬,属台湾来源所得,应按规定税率(18%或6%;不得享受免税额及扣除额)申报纳税。外籍人员自台湾境内雇主所取得之劳务报酬(薪资),如雇主已于支付时依法扣缴18%或6%所得税,则可无须办理结算申报。

最低税负制

台湾境内居住之个人,享有所得税法或其他法令所规定之租税减免或奖励,或其基本所得额超过新台币670万元者,则须依最低税负制(即「所得基本税额条例」)计算其所得基本税额。2019年起所得基本税额计算如下:

所得基本税额 =(综合所得税净额 + 海外所得 + 受益人非要保人之保险给付 + 私募基金受益凭证之交易所得 + 非现金捐赠扣除额 + 其他经财政部公告应计入项目 – 670万)X 20% 若计算之所得基本税额超过其原本之应纳税额减除依其他法律规定之投资抵减税额后之余额时,则该申报户需缴纳前述计算之所得基本税额。

员工认股权课税问题

1.取得境内公司发行之员工认股权

公司依证券交易法或公司法规定发行员工认股权凭证,个人依公司所定之认股办法行使认股权者,执行权利日标的股票之时价超过认股价格之差额部分,属员工之其他所得,应计入执行年度之所得额,依法课征所得税。

- 取得海外公司发行之员工认股权

外国公司发行予派驻在台湾境内提供劳务之员工,及其在台湾境内之子公司、分公司或办事处员工之认股权凭证,执行权利日标的股票之时价超过认股价格之差额部分,属员工之其他所得,应依下列公式计算所得额,于认股权执行年度,依法课征所得税:

其他所得 =(执行权利日标的股票之时价-认购价格)X (取得认股权日至得请求履约之始日之在台居留天数 /取得认股权日至得请求履约之始日之总天数) 上述公式仅适用于外籍人员,台湾员工应申报执行权利日标的股票之时价超过认股价格之全部差额。若员工于取得认股权日至得请求履约之始日之期间内,未在台湾境内提供劳务,则无台湾境内来源所得问题。

来源于香港公司的分红收入则是以台湾省的海外所得来申报。

台湾省对境外外所得的课税制度

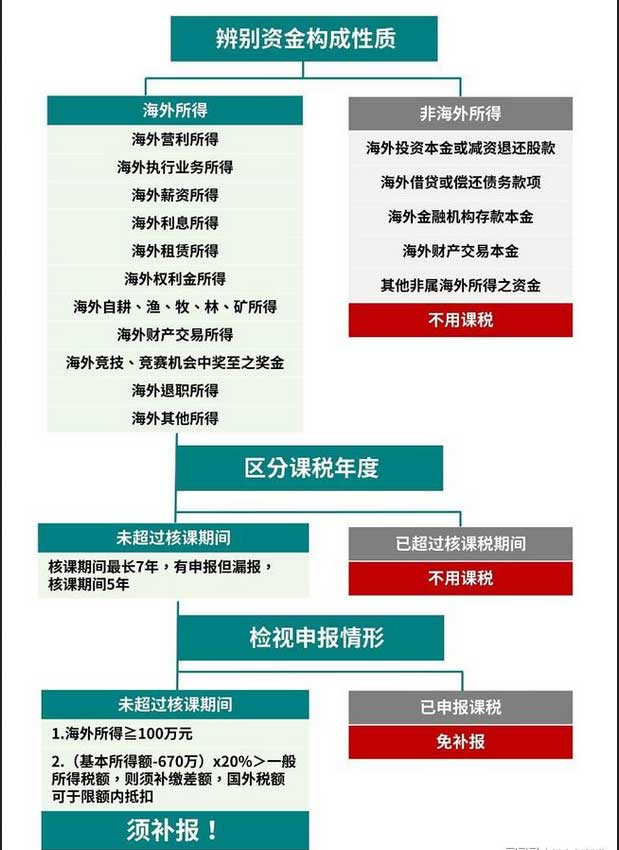

在台湾地区内有住所并为常住人口,或在台湾地区内无住所,但于一个课税年度内在台湾地区居留合计满183天者,满足以上条件之一的人群均需将海外所得纳入基本所得额。 如下图所示三个步骤明白汇回的海外资金是否课税:

个人海外所得报税特别要注意的事:

1.申报海外所得额的课税起征点?

海外所得额的申报以“户”为计算单位

*申报户全年海外所得总额<100万元,无需计入,不需申报;

*申报户全年海外所得总额≧100万元,海外所得额将全额计入基本所得额;

2.海外所得额的应纳税额是多少?

个人海外所得在100万元以上,应再加计其他应计入基本所得额之项目,包括:受益人与要保人不同之人寿保险及年金保险给付,私募基金之受益凭证之交易所得,非现金捐赠金额及综合所得税净额后,计算基本所得额。

*基本所得额<670万元,则无须缴纳基本税额。

*基本所得额≧670万元,就超出部分缴纳20%的最低税负所得税,即

最低税负=(基本所得额-670万元扣除额)×20%的税率