新加坡和香港税率对比

香港:简单税制,无双重征税;针对香港公司一般常用的是薪俸税和利得税。

利得税税率自2018年开始实行两级税制:

200万利润以下按照8.25%税率征收;200万利润以上按照16.5%税率征收。

薪俸税每年有13.2万元的减免额度;已婚人士可以double抵减的,也就是26.4万港币。

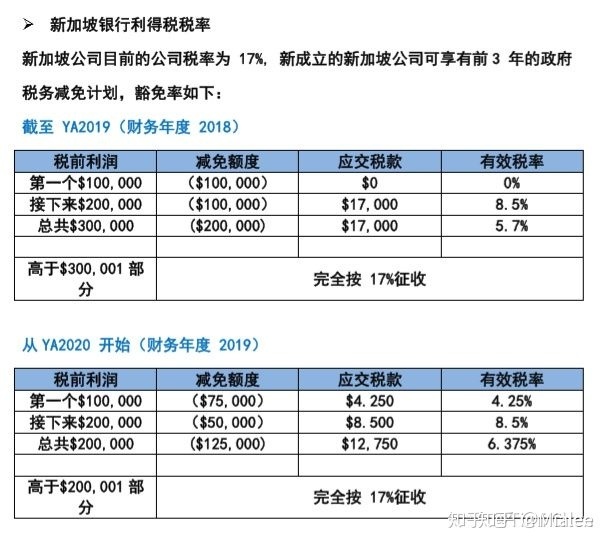

新加坡公司的税率较香港更优惠,如下图。

针对新成立的公司,在第一个连续3年的审计年内,年收入的前10万新币免征税,其后的收入业按较低税率进行。

第一个10万新币的税率是 0%;新币在10-30万间的部分税率是 8.5%;超过30万新币数额的部分 17%。

以上是关于新加坡和香港的税率对比,有疑问欢迎咨询Amanda哦!

香港16.5%,境外收入不征税,首个200万元港币利润按8.5%交税,

新加坡17%,境外收入不征税,首个20万新币利润中的12.5万新币免税。

除了税率方面的这一点差异,也必须考虑其他方面,比如两地的审计要求,香港是必须要进行严格审计报税的,而新加坡一般不需要进行审计(1000万新币营业额/1000万新币总资产/50名员工,3项中同时满足2项才需要进行审计)

此外,在全球反避税反洗钱规则下,也必须考虑CRS信息交换问题

新加坡V.S.香港税务居民企业

规避CRS,最根本的就是税务居民身份在哪里,对于企业来说,那就看是哪里的税务居民企业,那么你的账户信息就交换到哪里

1. 香港税务居民企业认定要求,必须满足以下三个核心条件:

1) 在香港有实际办公场所和雇员;

2) 公司的董事、管理人员要是香港的居民,且在香港有住所;

3) 企业在香港有实质的业务经营和收入;

2. 新加坡税务居民企业的规定:“如果一家公司的管理和控制地在新加坡境内,该公司即为新加坡居民企业。管理和实际控制地通常是指公司董事会的召开地。”

从以上对比可以发现,成为香港税务居民企业很难,而成为新加坡税务居民企业就比较容易(我们注册新加坡公司之后,是会定期举行董事会议和股东大会(有会议记录))

成为新加坡税务居民企业,那么公司的账户信息就不会参与CRS信息交换了,从这个角度讲,新加坡无疑是更好的选择。