内地与香港税收安排 香港居民企业身份判断流程

香港居民企业的税收居民的定义和内地企业所得税法规定类似,把税收居民企业分为注册成立在香港的企业和实际管理机构在香港的企业。对于这两类企业,内地税务机关对其居民身份的认定方式是不同的。

以前,内地税务机关在认定香港居民企业身份的问题上,很多是通过采取向香港税务机关发函确认的方式进行的,这是一个非常麻烦的方法。那么,判断香港税收居民企业的身份,是否需要向香港税务机关发函呢?搞清楚这个问题有助于我们理解应该怎样判断香港企业的税收居民身份。内地居民在香港成立的公司是不是就是非居民企业在离岸快车上讨论也不少。

一、香港税收居民身份介绍

近年来,针对香港地区税收居民身份的认定管理文件经历了一些变化过程,我们首先简单的回顾一下这段变化过程。

在内的和香港的税收安排签署之后,国家税务总局发布了《国家税务总局关于〈内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排〉有关条文解释和执行问题的通知》(国税函[2007]403号),作为执行两地税收安排的国内法解释,文件中明确了对香港税收居民身份的认定依据。国税函[2007]403号文件中第三条第(二)款对香港法人居民做出解释,香港法人居民包括两类:

1.在香港成立的法团公司(包括具有法团地位的公司);

2.在香港以外成立的,但通常实际管理或控制中心在香港的法团公司,即公司整体日常业务营运的管理或施行管理层决策,或由董事会制定管理决策等在香港进行(例如外国银行设在香港的分行如并不承担该外国银行整体营运的管理和决策,不应属于享受“安排”待遇的香港居民)。

同时,国税函[2007]403号文件又写入了内地县以上税务机关向香港地区税务机关发函的规定,这样规定是为了起到慎重判断香港居民身份,防止税收安排被滥用的作用。在此之后,国家税务总局发布了2013年第53号公告(目前已废止),便利了对香港法人税收居民身份的认定工作。后来,根据国家税务总局2015年第60号公告,废止了国家税务总局2013年第53号公告和国税函[2007]403号文件中关于向香港税务机关发函慎重确认香港税收居民身份的相关内容。在经历以上变化后,目前关于认定香港税收居民身份的主要文件就是国税函[2007]403号文件第三条第(二)款的相关规定。

实际上,大多数情况下判断香港法人居民身份是比较方便的,因为根据香港税务机关的解释,按照香港《公司条例》(第32章)成立的具有法团地位的公司,只须向内地有关当局提交香港的公司注册登记证书副本,或商业登记册摘录的核证本,便可证明其香港居民身份,无需向本局申请居民身份证明书。

在实际工作中,大多数申请享受内地和香港税收安排的香港法人企业都是按照香港《公司条例》第32条成立的,都能够提供商业登记核证本证明其香港法人居民身份。

但是,香港法人居民除了按照香港《公司条例》第32章,在香港注册成立的法人公司这种常见情况外,还存在一种特殊情况,即在香港以外成立的法团公司。这种特殊情况下的公司,也可以被认定为香港法人居民,但是这类公司没有香港公司注册登记机构颁发的商业登记核证本。这种特殊情形包括两类:

第一种情况,香港法人公司A,在内地成立法人公司B,但是B的实际管理机构是A公司。根据国税函[2007]403号文第三条规定,B公司具有香港法人居民身份,属于在香港以外成立的法团公司;

第二种情况,香港法人公司A,在香港和内地以外的第三国(或地区)C成立法人公司B,但是B的实际管理机构是A公司,根据国税函[2007]403号文第三条规定,B公司具有香港法人居民身份。

需要注意的是,如果某企业是在香港以外成立的法人公司,即使能够取得香港税务机关出具的居民身份证明也不能享受内地与香港的税收协定安排。因为这类公司被认定为实际管理机构不在香港,因此该公司属于受控制的一方,不具备“受益所有人”身份,不满足享受税收协定的前提条件。

二、香港税收居民身份判断流程

在实际工作中,取得香港税务机关签发的香港税收居民身份证明是否可以减轻税务机关执行双边税收安排的风险呢?作者认为,作用是有限的。因为,税务机关税收协定执行过程中的主要风险集中在受益所有人身份的判断上,而不是在税收居民身份的判断上。举例来说,对于以上第一类情况,申请企业有可能不能享受内地与香港税收安排待遇,因为第一类企业虽然具有香港法人居民身份,但可能不满足受益所有人规定;对于第二类情况,申请企业则不能享受内地与香港税收安排待遇,因为第二类企业被认定为香港法人居民的前提是实际管理地在香港,所以不满足受益所有人规定。根据以上分析,作者总结了对香港法人居民身份进行判断的流程。

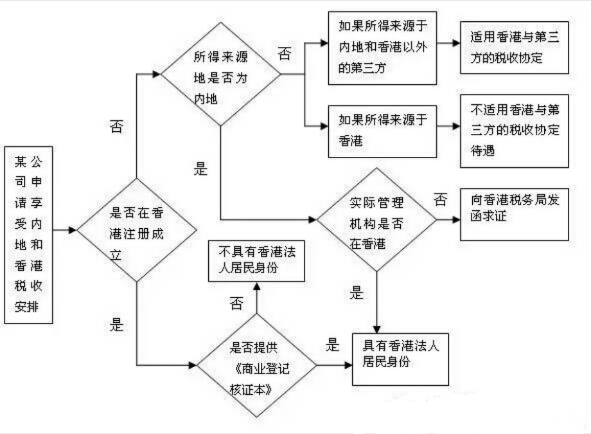

作者认为对于在香港注册成立的法人企业,只要根据其提供的《商业登记核证本》就可以直接对其香港法人居民身份做出判定,无需向香港税务机关发函求证。只有对于在香港以外地方成立的企业,且对其居民身份难以做出判定时,才需要向香港税务机关发函。具体来说,作者建议对香港居民身份按下图的流程进行判定。

以上判定流程中对不是在香港注册成立的法人企业的香港税收居民身份的判断方法是非常重要的,它涉及是否能够享受内地和香港税收协定待遇的问题。掌握这种分析方法,对于从事非居民税务工作的读者来说是很重要的。以上对香港法人居民概念的解释,是以现行的税收协定和税收文件规定为依据进行的。

通过以上分析,对我们如何做好跨境税源管理工作,提高我国的国际税收竞争力,有以下启示:首先,必须深入理解税收协定的有关条款及其解释。例如,目前对香港法人居民概念及其构成的解释散布在众多条款中,缺乏统一明确的列举,因此要全面把握这个概念需要做深入的整理和总结,这样才能在实际工作中准确运用。同时,还要正确认识有关的国内法与税收协定的协调问题;第二,对于某些问题的求证不需要采用“最高标准”,只需要采用“合理标准”即可,这样可以提高工作效率,降低征纳成本,但是标准降低并不是想当然,而是需要有严谨的理论支撑;第三,在以上工作的基础上正确把握税收协定工作的重点,把主要的工作精力用于识别和应对关键的税务风险点。

内地居民企业身份判断流程可以参考

https://www.liankuaiche.com/question/62369