离岸架构风险警示与海外投资新路径

随着机构投资者数量的攀升,中国对外直接投资的热潮逐渐兴起。国有金融机构、企业以及私人投资者都开始寻求新的投资渠道,以使得他们的投资组合更多样化,国际化程度更高。

根据中国商务部的信息 [1],2013年1月至10月,中国投资者非金融类海外直接投资达到了创纪录的695亿美元,同比增长20%。投资范围覆盖了156个国家,其中对中国香港、东盟、欧盟、澳大利亚、美国、俄罗斯、日本这7个主要经济体的投资占我国对外直接投资总额的70%。美国的吸引力体现在其庞大的市场规模以及相对开放的投资环境;而投资者也在其他发达国家或地区的市场寻找机会,比如正经历资金紧缺且目前资产被低估的欧洲。与此同时,中国投资者的触角也伸向了欠发达的新兴市场,例如俄罗斯以及东盟国家。

中国对外投资对能源与金属行业份额最高,从2005年到2013年上半年对外投资额达3011亿美元,占同期对外投资总额的70% [2]。在今年的并购活动中,采矿与公共事业行业的投资额在今年前八个月呈大幅增长趋势。不管是在交易数量还是交易总额上,资源(能源与采矿)行业仍然占据首位。在未来一段时间内,这一趋势有望延续。

此外根据报告,税务筹划在海外投资的架构设计中扮演日趋重要的角色。投资者需要密切注意最新的税务立法与全球税务状况以降低风险。目前,跨国公司实施跨境节税规划的环境日趋严峻,因为许多国家正在应对税基侵蚀与利润转移。

政府对于‘避税天堂’愈加关注

对于中国投资者来说,海外投资的传统路径是先取道香港设立控股公司,之后在避税港——如英属维京群岛和开曼群岛——设立投资实体。但这些投资者曾经的首选正面临来自本国税务当局逐渐趋于严格的审查,原因如下:

税基侵蚀是避税港最突出的特征之一,通过人为安排将应征税收入隔离开来, 使得应缴税为零或保持在极低的水平.

OECD(经合组织)及其他一些国家政府已经表达了对税基侵蚀的严重关切,并且已经采取措施应对 [3]。

对意图通过设立中间控股公司构建海外投资架构的中国投资者来说,在法律允许的框架内追求效率的同时,还要尽可能避免来自外部无谓的审查,例如美国税务当局。因此,通过英属维京群岛或开曼群岛设立公司的投资架构将带来一定的法律风险,

与离岸投资架构相关的公司治理问题

在税务审查之外,从公司治理角度来看,在英属维京群岛和开曼群岛设立中间控股公司也招致了大量批评.公司法业务资深律师拉马纳先生(Aravind Ramanna)认为, 在上述两地几乎不存在能合格履行受托责任的独立董事。通常情况下,每名职业律师为上百个公司挂名董事会成员。受托董事可能同时对本公司的竞争者负有同样的受托责任。在英属维京群岛以及开曼群岛注册的实体可能因上述此种离岸结构的暧昧不明而导致在首次公开发行(IPO)中受阻,或在交易中遇到困难(比如被要求出具税务担保,提供补偿金,为综合法律意见对职业人士所付的高额报酬),甚至交易对手会因此种离岸结构在税务问题上的不明朗以及未来可能出现的与税务当局的税务争端而拒绝此种公司架构。

投资者对风险的觉醒

中国投资者已经逐渐意识到了这些挑战,对投资可能涉及的监管以及法律风险越来越关注,重点逐渐转向降低投资风险。因为对于他们来说,采用传统的离岸公司架构规避大陆税收的同时可能意味着来自美国当局的更加严厉苛刻的税务单。而随着中国投资者海外投资版图的不断扩张,他们也在寻找更佳的投资架构。如投资欧洲国家,越来越多的中国投资者选择荷兰或者卢森堡作为门户。中石油收购一家欧洲石化公司部分股权,正是通过荷兰控股架构完成的。

另外,在欠发达国家及新兴市场不断增加的投资更加突出了财产保护的必要性。因此在拥有注重投资者保护的可追溯仲裁记录的国家设立中间控股公司具有特别的优势。当投资者的资产被国有化、被征收或者被施加与国内竞争者相比不公平待遇时,投资者可以发起国际仲裁程序,依据中间控股公司注册国家或地区和争议所在地(通常是接受投资一方)之间的双边投资协议,投资者能够在仲裁中获取赔偿。这对在非洲、拉丁美洲、中亚等政治、法律、社会环境不那么稳定的国家地区投资矿业以及能源(包括石油、天然气以及可再生能源如水电站、风电项目)的投资者来说格外重要。

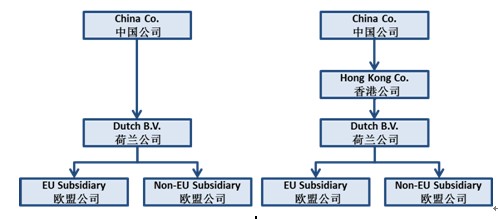

上图为中国投资者直接从中国或间接经由香港,通过荷兰中间控股公司,在其他国家或地区投资的典型架构。

荷兰式“黄金标准”

在新的发展趋势下,越来越多精明的具有国际视角的中国的投资者转向了荷兰作为国际投资的中转站,设立控股公司。拉玛纳律师及其在中国的合伙人SDS-Ventures总裁潘雅博(Albert van Pabst)先生认为主要原因如下:

荷兰非传统意义上的避税港,而是投资者真正的“安全港”和通向欧盟和全球市场的捷径。荷兰和100多个国家签署了免除双重征税的税收协定。特别指出的是中国和荷兰签订了新版双重征税税收协定,使得两国之前的投资在税收方面优惠更多,总体来说更具吸引力;

在荷兰,一定条件下可以从税收部门获得税收预先裁定许可,公司的税收待遇从一开始就被确定,在若干年内有效,从而避免了未来关于税收的争议;

作为西欧传统的发达国家,荷兰的专业服务行业(如税务和法律)优质高效,处于顶尖水平,可有效避免利益冲突;

相对欧盟其他国家(如英国),荷兰中间控股公司的维护费用公认非常有竞争力,性价比高。在荷兰注册的有限公司通过简单的程序即可转为上市公司,且认可度高,在全世界范围内的股票市场和交易平台上市或挂牌都很容易;

独特的参股免税制度:荷兰(中间)控股公司在全球范围内的子公司的收入在荷兰豁免预提税、资本利得税以及印花税。鉴于如此高吸引力的税收豁免制度,荷兰控股公司是回收世界各地特许权使用费、利息以及股息收入经常使用的工具;

荷兰与超过100个国家签订了双边投资保护协定,这个独特的庞大网络使得国际投资者在面临投资东道国执行国有化、财产征收或者利益侵害(包括不公平的税收待遇)时可以利用独立的仲裁机构(通常是‘解决国际投资争端中心’和联合国国际贸易法委员会),并得到对主权国家有执行力的判决。通常双边投资协议的存在足以使投资者与拖欠债务的国家解决争端。而荷兰的双边投资协议给予了‘投资者’和‘投资’以最宽泛的定义,这也被称为“荷兰黄金标准”,已经公布的案例表明荷兰对投资者保护的极大偏重,投资者得到了相当可观的赔偿。荷兰体系提供最广泛与灵活的保护机制 – 即使仅在业已存在的英属维京群岛与其海外子公司结构之间插入一个荷兰中间控股公司,都能够改善投资者所面临的整体风险。

鉴于以上原因,荷兰一直受投资者青睐,是全球范围对外直接投资的首选 [4]。在北美最大的巧克力制造商好时公司收购中国一家著名糖果企业80%股份的并购案中,好时公司正是通过旗下全资子公司好时荷兰有限责任公司完成交易 [5]。

在现今政策趋紧多变的环境下,为满足公司治理的需求并降低境外投资风险、提高投资安全系数以实现资产增值,设立既合适又有弹性的中间控股公司架构就具有相当重要的意义。