香港有限合伙基金(LPF)实施在即,如何才能享受UFE下的税务优惠?

|

背景 2020年7月9日,香港特区立法会正式通过《有限合伙基金条例》,且规定将于 8月31日正式施行。该条例一出,便得到了业界的极大关注。 这一点从我们推送「香港《有限合伙基金条例草案》通过,一大波海外基金,正在来的路上 …… 」 一文后收到的大量feedback中可见一斑。 过去的一个多月中,我们接到了很多对香港有限合伙基金(Limited Partnerhisp Fund, “LPF”)感兴趣的客户咨询,所涉问题很多。比如,注册LPF具体要求如何,GP/投资经理是否必须持有牌照,LPF和GP是否有税务优惠,以及相比开曼群岛和新加坡,香港LPF有何优势等等。其中,大家最关心的问题之一就是香港LPF的税务问题。 为此,本文将结合香港税务局在2020年6月30日颁布的《税务条例释义及执行指引第61号》 (DIPN 61),对LPF如何才能享受《2019年税务(豁免基金缴付利得税)(修订) 条例》(即,The Unified Fund Exemption,“统一豁免条例”或“UFE”)做一详细解读。 二、满足一定条件的LPF,才可享受「UFE」 要弄清楚香港LPF的税务问题,首先要对UFE所了解。 UFE于2019年4月1日起生效,它将香港税务豁免延伸向所有基金,为所有满足一定条件的基金,不管基金是否在香港进行中央管理和控制,提供香港利得税豁免。 在此之前的香港,离岸基金、离岸私募股权基金和开放式基金公司,各由不同的利得税豁免法例规管。但在UFE生效后,将不同基金类别的税务豁免统一规管,可以使基金在税务处理上更加便捷。 根据UFE,在香港运营的基金(包括LPF)必须满足三个条件:

但是,上述条件在UFE中并不明确,导致基金实体本身难以评估是否可以享受税务豁免。为此,香港税务局在2020年6月30日颁布了《税务条例释义及执行指引第61号》 (DIPN 61号),来对UFE做出指引。 某种意义上来说,读懂了DIPN61号,也就明白了香港LPF税务政策到底如何。那么,接下来就跟着宏Sir一起来深入了解DIPN61号吧! 三、「一定条件」所指为何,四个定义须明确 如果您仔细看上述UFE对私募基金提出的三个条件就会发现,其中有几个重要术语的定义需要明确,否则很难判断。其中,需要特别廓清的定义包括:

对此,DIPN61号都予以了明确。 ✪ 针对“基金”

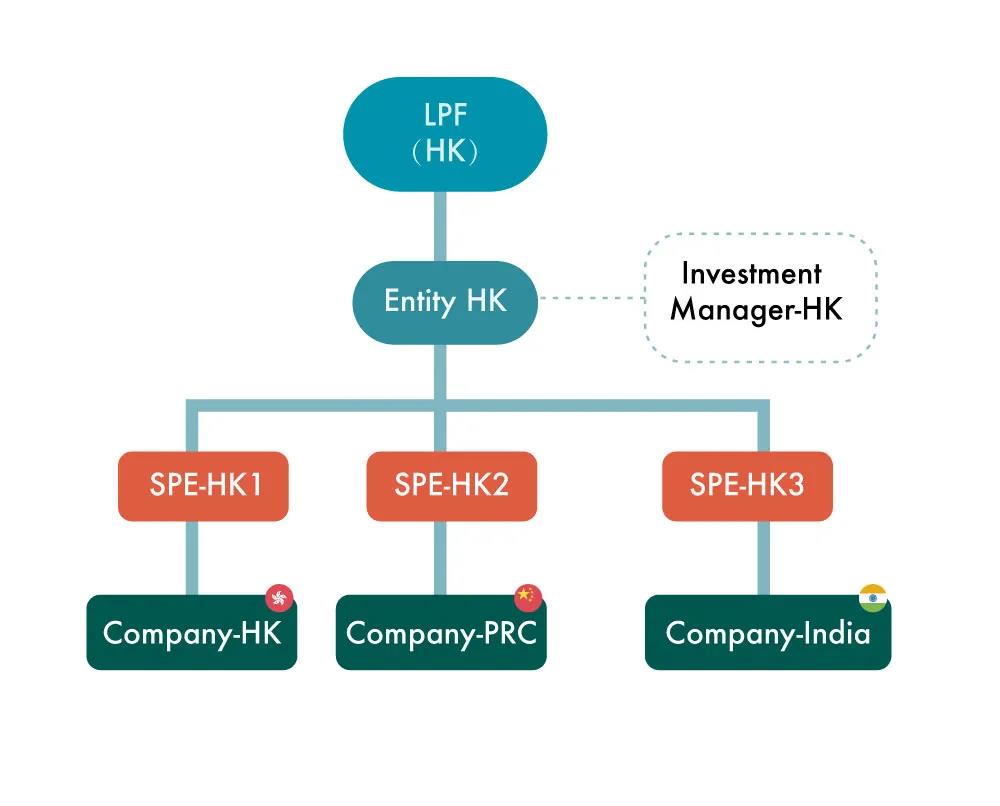

✪ 针对“指明人士” ✪ 针对“附带交易” ✪ 针对 “合资格投资基金” 四、特殊豁免:基金持有的SPE及特定时期的单一基金 我们知道,无论是OFC还是LPF,一般都不会是一层架构,往往会设立多个SPE(Special Purpose Entitiy),然后再通过SPE去投资具体的投资项目。 DIPN60号明确:一个SPE是指一个法人实体、合伙计划、信托资产的受托人或任何满足下列条件的实体,该实体: 根据上述定义,SPE只可持有私人公司,而不可持有上市公司股份。但是,香港税务局于DIPN 61 号指出,在特定情况之下,如果SPE持有的上市公司股份原本为经过首次公开募股上市(IPO)的私人公司股份, 该SPE仍然会被香港税务局视为合资格的SPE。 此外,DIPN 61 号还规定,在特定情况下,即使某项安排在某特定时期仅有一名投资者,亦可将其视为基金。例如,在初创期间,由投资管理人的关联人士通过单一种子投资所发起的基金。 但是,根据《香港有限合伙基金条例》,如果在2年内仍然没有外部投资者进入,则该LPF基金可能会被公司注册处剔除注册(strik off)。因此,LPF不能只是个自娱自乐的摆设,还是需要多、快、好、增地引入外部投资者,实际募集资金并进行各种对外投资。 五、案例指引:SPE作为持股的LPF税务豁免 鉴于LPF通常都会设立SPE来进行进行投资,因此,在DIPN61号中专门针对私募基金(适用于LPF)的SPE作为持股情况下税收豁免评估给出了案例指引。在此,我们和您分享如下: LPF注册于香港,在属于UFE所定义的“基金”的情况下,设立了一家持股平台(Entity-HK)。该Entity-HK是一家注册在香港的私人公司,由LPF完全所有。 持股平台Entity-HK是一个区域性投资平台。通过Entity-HK,LPF在亚太地区(包括香港)进行投资,相关受益也都由LPF享有。 LPF在香港任命了一名投资经理(Investment Manager-HK),其主要职责是:监督所投资私人公司业绩、做出投资决策、为投资组合提供建议、订立与被投资公司相关的买卖协议等。 其中,投资平台Entity-HK: Company-HK、Company-PRC、 Company-India是分为位于香港、中国内地和印度的三家公司;而SPE-HK1, SPE-HK2 和 SPE-HK3被套嵌到注册于香港的SPE中,只有一个目的,即直接持有和管理Company-HK、Company-PRC、 Company-India。 该等基金架构下,香港LPF, 持股平台Entity-HK, Investment Manager-HK, SPE-HK1, SPE-HK2 和SPE-HK3的应税情况如下: 控股平台Entity-HK:控股平台Entity-HK是区域性投资平台,其作为一个SPE而存在。因此,作为SPE,Entity-HK可以在有限合伙F1的范围内豁免税务。 投资经理Investment Manager-HK:由于投资经理为LPF提供投资管理服务,不能豁免税务,须根据相关法例评估其利得税。 六、宏Sir观点 客观地说,无论是UFE还是DIPN61号,都非常艰涩难懂,我想,即使我们尽可能做了解读,您或您的客户可能也未必能完全搞明白。 但是,通过DIPN61号所提供的上述一个案例,我们可以看到,从LPF所涉税收不同层面(而非法例)看就比较容易得出深入浅出的总结。针对香港LPF的税收问题,我们认为主要包括三个层次: 1. LPF基金层面 • 透过上述UFE和DIPN61号的解读,可以看到,无论LPF的投资活动是否在香港展开(即使在香港),在满足一定条件下,都可以享受税收豁免。因此,交易活动和投资委员会(IC)不必将LPF投资活动(如募管投退的会议,投资协议等)刻意安排在香港以外地方进行。 • 若投资标的所在司法管辖区与香港之间签署有DTA,则可以通过在香港设立一家或多家SPE的方式,来对投资标的进行管理。由于SPE可以享受其LPF同样范围内的税收豁免,因此,在投资架构搭建和税收筹划方面,将会非常高效、低税率。 • 通常来说,SPE申请到香港税务居民身份,就比较容易享受到DTA下的各种税收优惠。事实上,在开曼ELP基金架构中,通常也会在香港设立SPE,我们曾帮助该等香港SPE申请到相关税收居民身份,该SPE因此得以享受与中国内地之间的协定税收优惠。 • 可以比较肯定的是,若LPF是在香港设立,其控制的香港SPE,将会比开曼ELP下的香港SPE更加容易成功申请到香港税收居民身份。毕竟,香港LPF会将相当部分的基金管理或控制放在香港,SPE的holding商业实质将毋庸置疑。 2. 投资者层面 • 首先,从投资者(LP)角度看,在UFE之前,老的LP将其收益再次对香港基金进行投资时,需要征收0.8%的资本利得税。但是在UFE和新的LPF制度安排下,该等税收已不复存在,这对LP来说,税收方面无疑是更加友好了。 • 其次,从投资经理角度看,其从LPF处收取的管理费,如果该等收入来自于香港,将会被征收16.5%的利得税。但是,如果投资经理可以证明其核心投资业务都是在香港境外发生,那么,其离岸所得将会有潜在的税收减免。 • 举例来说,倘若投资经理有1/3的投资业务都在香港以外地区发生,且能够提供相关文档予以证明的话,则相关税收可能降低到10%。 • 当然,也不能一味地将投资活动都安排在香港以外地区进行,否则LPF就可能无法享受到UFE的税收优惠,而且在投资标的所在地的税收成本也可能会相应增加。 3. 附带收益层面 • 在香港政府于2020年2月26日发布的财政预算案中,宣布计划为在港运营的私募基金所分发的“附带权益”提供税务宽免。 • 所谓附带收益,一般是指基金经理于私募基金所持有的股权,若基金满足某些指定最低预期回报率后, 基金经理可享有优先获得基金的分红。 • 现在,税务局经常会认为“附带权益”是一种须课税的变相管理费用收入。但是,在财政预算案中,提出了附带收益免税的提案,仍有待立法会通过。税务宽免安排将待立法工作完成后,有望自2020至2021年度起适用。 • 我们知道,LPF除了基金本身的税收外,GP的管理所得税收也是非常重要的考量因素。我们相信,附带权益的税务宽免提案一旦通过,将会大大有助于提升香港LPF的综合竞争力。 总的来说,在香港LPF中,税务责任最重的不是LPF本身,而是投资经理和GP。因此,香港LPF投资活动的架构安排和LPF及投资经理的税收筹划,需要综合考虑,以在不同层面、不同主体之间保持平衡和相对低税高效,而这正是有30多年公司架构规划和跨境税收筹划经验的宏杰专长所在。 声明:本文版权归顶部作者所有,离岸快车网(https://www.liankuaiche.com)已获得授权转载。未经授权,任何机构或个人不得转载、摘编或以其他形式使用和传播。 |